Ungewohntes Umfeld für Amerikas Tech-Konzerne

Die grossen US-Technologie Konzerne haben ihre Quartalsergebnisse präsentiert. Vielerorts verlangsamte sich das Wachstum im Vergleich zum Vorjahr, weil die Nachfrage von Unternehmens- und Privatkunden nachlässt. Auch die Kosteninflation beschäftigt die Konzerne. Was das für die Unternehmen bedeuten könnte?

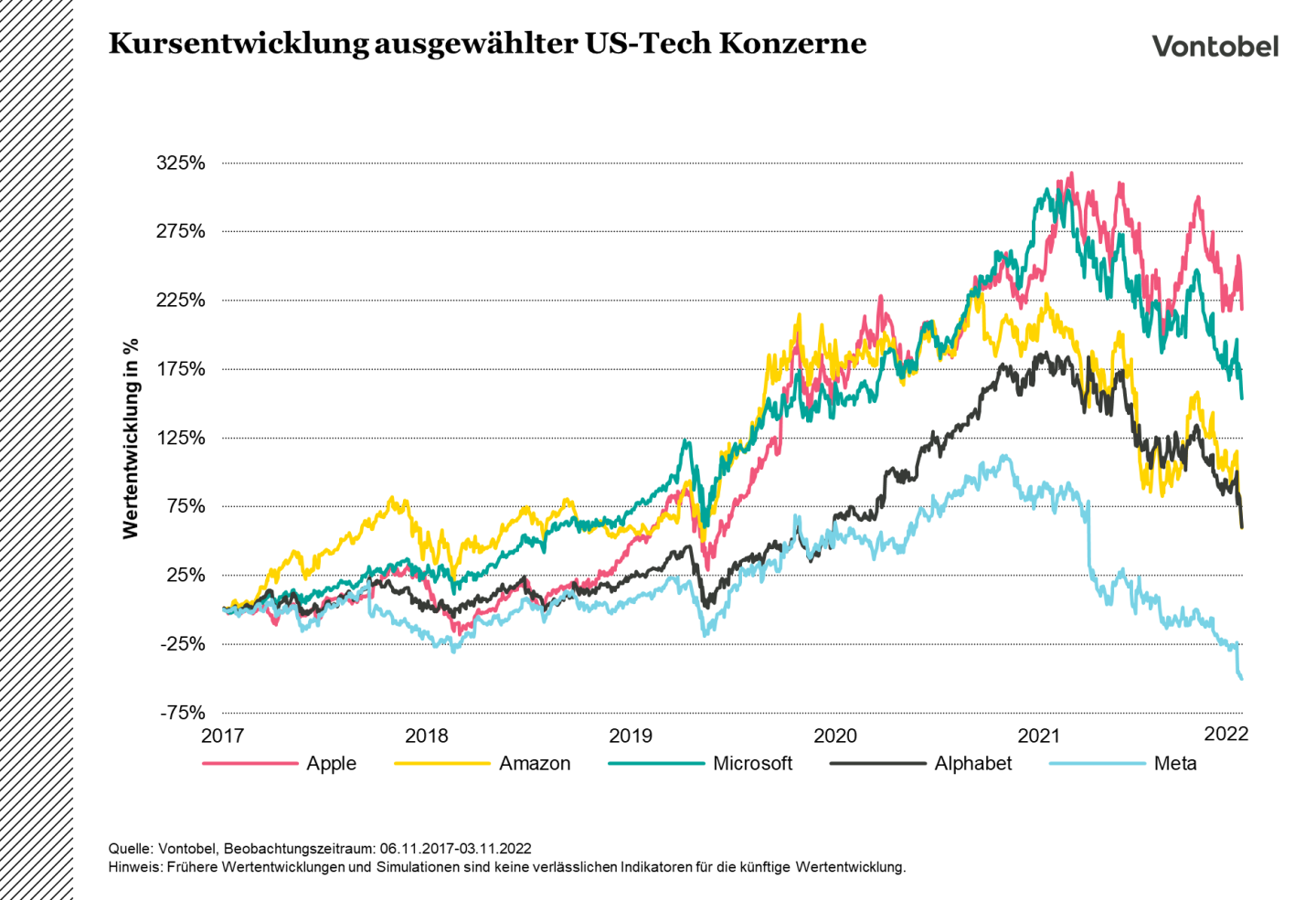

Im letzten Jahrzehnt konnten Anleger eine bedeutende Entwicklung eines bestimmten Sektors wahrnehmen. Die Rede ist von amerikanischen Tech-Konzernen, die in dieser Periode stark wachsen und dementsprechend einen wichtigen Einfluss auf die Entwicklung von US-Aktienindizes nehmen konnten.

Auch während der Pandemie setzten diese Unternehmen ihren Wachstumspfad fort. Die Nachfrage nach deren Produkten und Dienstleistungen nahm weiter zu. Menschen auf der ganzen Welt verbrachten deutlich mehr Zeit im Netz, richteten ihr Home-Office mit Hard- und Software ein und vertrauten auf den Online-Handel.

Nun scheint das vergangene Wachstumstempo dieser Unternehmen für die absehbare Zukunft vorerst gestoppt oder zumindest verlangsamt worden sein. Im derzeitigen Umfeld, geprägt von hoher Inflation und steigenden Zinsen, muss sich ein Grossteil der Unternehmen auf eine veränderte Nachfrage einstellen.

Alphabet spürt Zurückhaltung im Werbemarkt

Als weltgrösster Anbieter von Digitalwerbung bleibt auch Googles Mutterkonzern «Alphabet» nicht vom derzeitigen Wirtschaftsumfeld verschont. Unzählige Unternehmen schalten auf dem Netz Anzeigen und zählen daher zu Alphabets Kunden. Muss diese Kundschaft allerdings Kosten sparen, werden oftmals die Marketingausgaben gekürzt, wobei auch Onlinewerbung betroffen ist. Das Werbegeschäft ist zyklischer Natur.

Alphabets Umsatz setzt sich grösstenteils aus Werbeeinnahmen zusammen. Im letzten Quartal erzielte der Konzern fast 80% des Umsatzes mit Werbung. Der Werbeumsatz konnte in dieser Periode um knapp 2.5% auf 54.5 Milliarden US-Dollar zulegen. Allerdings fiel das Wachstum Im Vergleich zu vorigen Jahren deutlich geringer aus.

Im Vergleich dazu fällt das Cloud Geschäft mit einem Umsatz von fast 7 Milliarden US-Dollar deutlich kleiner aus. Allerdings wächst dieser Bereich weiterhin, mit einer Wachstumsrate von 38% gegenüber dem Vorjahr.

Der Konzernumsatz hat im letzten Quartal um 6% zugenommen. Abgesehen vom Beginn der Pandemie war dies das geringste Wachstum seit 2013.

Insgesamt lag der operative Gewinn mit 17 Milliarden US-Dollar rund 20% unter dem Vorjahreswert. Die operative Marge reduzierte sich um 7% auf 25%. Die Kosten stiegen um 18%, was u.a. auf ein um ein Viertel gestiegenen Personalbestand und zusätzliche Ausgaben für die Forschung und Entwicklung zurückzuführen ist.

Meta tüftelt weiter am Metaversum

Für Meta, den Betreiber der Facebook, Instagram und Whatsapp-Plattformen, sind Werbeeinnahmen zentral, da 98% der Umsätze davon abhängen. Im letzten Quartal waren diese Einnahmen mit minus 4% leicht rückgängig. Neben der allgemeinen Zurückhaltung am Werbemarkt ist die Video-Plattform «Tik-Tok» zu einem ernst zu nehmenden Mitstreiter herangewachsen. Zudem führt eine Änderung der Privatsphäre Einstellung auf Apple’s iPhone dazu, dass Meta weniger Informationen über seine Nutzer erhält und somit der Nutzen für Werbende abnimmt.

Die Nutzerzahlen auf Metas verschiedenen Plattformen sind indes stabil geblieben. Die Zahl täglich aktiver Nutzer nahm um 4% auf 3.7 Milliarden zu, während die monatlichen Nutzerzahlen um 2% auf knapp 3 Milliarden anstiegen. Die Nutzerzahlen sind deshalb wichtig, weil sie einen direkten Einfluss auf Werbeaktivität und dazugehörigen Einnahmen haben. Die Aufrufe von Werbeanzeigen stiegen um 17% während sich der Durchschnittspreis einer Anzeige um 18% reduzierte.

Der Konzern sieht im Bereich Virtual Reality viel Potenzial und wird dafür weiterhin signifikante Investitionen tätigen. Die Abteilung «Reality Labs» fokussiert sich auf die Weiterentwicklung des Metaversums. Reality Labs verzeichnete im letzten Quartal vernachlässigbar kleine Umsätze (300 Millionen US-Dollar), was in Kombination mit hohen Forschungs- und Entwicklungsausgaben (F&E) zu einem Verlust in der Höhe von 3.7 Milliarden US-Dollar geführt hat.

Die aktuelle Geschäftsentwicklung hat auch Einfluss auf die Profitabilität. Der Gesamtumsatz ist um 4% zurückgegangen, während die Kosten um 19% gestiegen sind, was grösstenteils auf höhere F&E Ausgaben zurückzuführen war. Ausserdem nahm der Personalbestand um 28% zu. Dementsprechend resultierte eine um 16% tiefere Betriebsmarge und ein Rückgang des Betriebsgewinn um 46%.

Microsoft spürt Zurückhaltung bei Geräten und Software-Lizenzen

Das Cloud-Geschäft ist für Microsoft ein wichtiges Standbein und verantwortete rund die Hälfte des Konzernumsatzes. Im letzten Quartal reduzierte sich das Wachstum dieses Bereichs auf 20%, im Vergleich zu 31% in der Vorjahresperiode.

Einen stärkeren Rückgang verspürt die Nachfrage nach Software und Spielkonsolen. Die zwei wichtigsten Software-Produkte sind das Windows-Betriebssystem und die weit verbreiteten Office-Anwendungen. Wenn Unternehmen weniger Stellen schaffen und Privatkunden seltener ihre Geräte wechseln, reduziert sich auch die Nachfrage nach Software. Die Umsätze des Betriebssystems sanken um 15%, während sich das Wachstum der Office-Pakete auf 7% halbierte.

Der Umsatz mit eigenen Geräten, dazu gehören die «Xbox» Spielkonsole und das «Surface» Computer Angebot nahmen um 2% zu resp. 17% ab. Bei den Endkunden scheint die Nachfrage nach Neugeräten nachzulassen.

Insgesamt erhöhte sich der Umsatz im Vergleich zur Vorjahresperiode um 11% was gleichzeitig das schwächste Wachstum seit fünf Jahren darstellte. Der Betriebsgewinn lag 6% höher, wobei höhere Marketing- und F&E-Kosten auf die Marge drückten. Allerdings reduzierte sich der Reingewinn um 14% aufgrund von Steuerrücklagen.

Konsumentenstimmung wiegt auf Amazon

Auch Amazon ist mit «AWS» im Cloud-Geschäftsfeld tätig. Dieser Bereich war in der Vergangenheit ein wahrer Wachstumstreiber und ist gleichzeitig für einen Grossteil des Konzerngewinns verantwortlich. Der Cloud Bereich nahm 20.5 Milliarden US-Dollar ein, das Wachstum verlangsamte sich allerdings gegenüber dem Vorjahr von 39% auf 27%.

Bekannt ist der Konzern für seinen Marktplatz, der 83% zum Gesamtumsatz beiträgt, aber deutlich weniger profitabel ist. Die Umsätze in der Region Nordamerika legten um 20% zu, während das restliche internationale Geschäft um 5% zurückging. Gemäss dem Finanzchef spürt der Konzern, dass Kunden weniger Geld für den Konsum ausgeben.

Unter dem Strich resultierte ein Gesamtumsatz von 127 Milliarden US-Dollar, ein Wachstum von fast 15%. Der Betriebsgewinn lag 48% tiefer, was auf eine Erhöhung der Kosten um 18% zurückzuführen ist. Die Cloud-Sparte steuerte 5.4 Milliarden zum Ergebnis bei, während Amazons Marktplatz einen Verlust von 2.5 Milliarden US-Dollar einfuhr.

Apple weiter auf Kurs

Relativ harmlos scheint das aktuelle Marktumfeld für Apple zu sein. Der Umsatz erhöhte sich mit 8% weniger schnell als der Vorjahreswert von 30%. Der Betriebsgewinn lag im letzten Quartal mit rund 25 Milliarden US-Dollar 5% höher, wobei sich der Reingewinn leicht auf 20.7 Milliarden verbesserte.

Das iPhone ist weiterhin die wichtigste Produktkategorie, mit knapp der Hälfte des Konzernumsatzes. Das Dienstleistungsangebot beinhaltet hauptsächlich Streaming und Videospiele und verzeichnet inzwischen den zweithöchsten Umsatzanteil. Dieser Bereich zählt nun über 900 Millionen zahlende Kunden, ein Wachstum von 20% gegenüber dem Vorjahr. Ausserdem wurden zuletzt die Abo-Preise erhöht, wodurch die Einnahmen weiter ansteigen dürften.

Anfang September stellte Apple die neue iPhone Generation vor. Gemäss Konzernchef Tim Cook sei die Nachfrage danach hoch, wobei es produktionsbedingt Lieferschwierigkeiten bei den teureren Modellen gibt.

Starker US-Dollar bereitet Tech-Konzerne Mühe

Ausser dem herausfordernden Marktumfeld haben viele Unternehmen, u.a. auch die genannten Tech-Konzerne mit der Stärke des US-Dollars zu kämpfen. Seit Jahresbeginn hat der US-Dollar gegenüber vielen anderen Währungen an Wert gewonnen. Dies lässt sich am Dollar-Index ablesen, der den Wert des US-Dollar mit Währungen von wichtigen Handelspartnern vergleicht.

Wenn der Wert des US-Dollars steigt, sind Umsätze in Fremdwährungen weniger wert, wenn sie wieder in die Konzernwährung zurückgeführt werden. Werden beispielsweise Amazons Währungseffekte ignoriert, läge der Umsatz 5 Milliarden US-Dollar höher.

Fazit

Für viele Unternehmen ist das aktuelle Marktumfeld eine Herausforderung. Vor kurzem gewährten die grossen Tech-Konzerne Einblick in den Geschäftsverlauf des letzten Quartals. Es wurde mehrheitlich Wachstum verzeichnet, wobei sich dieses verlangsamt. Die Nachfrage im Werbemarkt und nach Geräten lässt langsam nach.

Zudem steigen die Kosten der Konzerne, da in vorigen Quartalen mehr Personal eingestellt wurde und Ausgaben für F&E-Tätigkeiten zunahmen. Der starke Dollar ist seit Jahresbeginn ein bedeutendes Hindernis und reduziert das Umsatzwachstum weiter.